Thương vụ "bom tấn" 2021: Dat Xanh Services dự kiến niêm yết cổ phiếu trong tháng 5

Hơn 1.000 khách mời là các nhà đầu tư cá nhân, các công ty tài chính, chứng khoán và các chuyên gia trong lĩnh vực bất động sản (BĐS) đã đến tham dự sự kiện “IPO DXS – Thương vụ bom tấn 2021” do CTCP Dịch vụ Bất động sản Đất Xanh tổ chức tại TP.HCM vào chiều 29/3.

Đây là một trong những hoạt động quan trọng trong lộ trình công bố thông tin cho đợt IPO của CTCP Dịch vụ Bất động sản Đất Xanh (Dat Xanh Services – DXS) đến nhà đầu tư và công chúng.

DXS đã thông qua kế hoạch chào bán tối đa hơn 71,66 triệu cổ phiếu, tương đương 20% vốn sau đợt phát hành. Trong đó, cổ đông hiện hữu chào bán hơn 35,8 triệu cổ phiếu và công ty cổ phần ra công chúng (IPO) tối đa 35,8 triệu cổ phiếu cho cổ đông mới.

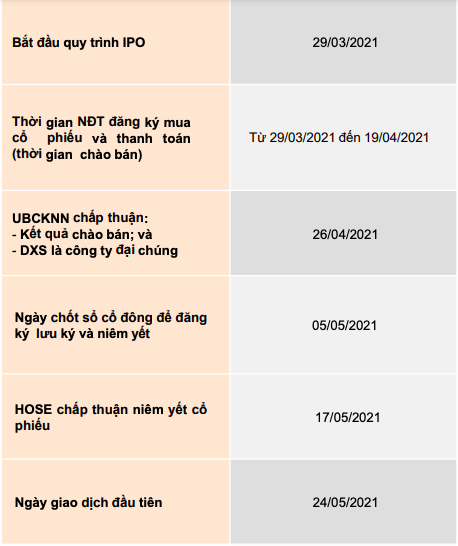

Mức giá IPO vừa được công bố vào mức 32.000 đồng/cp. Đợt chào bán IPO dự kiến bắt đầu từ 29/3 đến 19/4. Cổ phiếu dự kiến được niêm yết trên HoSE trong quý 2/2021.

Mặt khác, giá lên sàn theo tiết lộ không dưới 40.000 đồng/cp, tươn đương định gía Công ty vào mức 12.900 tỷ đồng. Theo kế hoạch, DXS sẽ lên HNX trước khi lên HoSE nếu tình hình nghẽn lệnh tiếp tục phức tạp. Tuy nhiên, đại diện Công ty cũng nhấn mạnh tuỳ thuộc tình hình thực tế sẽ có kế hoạch cụ thể phù hợp.

Dat Xanh Services gặp gỡ nhà đầu tư trước khi niêm yết cổ phiếu trên sàn HoSE dự kiến vào tháng 5/2021.

Được đánh giá là thương vụ IPO bom tấn của thị trường bất động sản trong năm 2021, giới phân tích kỳ vọng định giá cổ phiếu DXS vào mức 41.000 đồng/cp – 54.000 đồng/cp, trên cơ sở mức P/E trung bình ngành dao động 10.0x-13.0x.

Vốn điều lệ DXS sau IPO dự tăng từ 3.225 tỷ lên mức 3.583 tỷ đồng. Tính đến hết 2020, DXS đang có vốn 3.225 tỷ, là công ty con do Tập đoàn Đất Xanh (DXG) nắm giữ 84,2% vốn.

Được biết, việc chào bán này có nguyên tắc ưu tiên. Số cổ phiếu thuộc sở hữu của cổ đông hiện hữu sẽ được ưu tiên phân phối trước để có sự linh hoạt tối đa về phương án sử dụng vốn cho Đất Xanh.

Tiếp tục chính sách ưu đãi gây nhiều chú ý đợt ĐHĐCĐ năm 2020, Đất Xanh lần này cũng ưu đãi mua dự án Công ty với nhà đầu tư tham gia đợt IPO DXS sắp tới. Trong đó, nhà đầu tư đăng ký mua cổ phiếu DXS từ ngày 31/3-19/4/2021, sẽ được mua sản phẩm bất động sản từ 31/3-20/5/2021 thuộc các dự án do Đất Xanh làm chủ đầu tư hoặc phát triển dự được chiết khấu như sau:

+ Đăng ký mua 10.000 cổ phiếu DXS - chiết khấu 3%

+ Đăng ký mua 50.000 cổ phiếu DXS - chiết khấu 5%

+ Đăng ký mua 100.000 cổ phiếu DXS - chiết khấu 10%.

Vì một hệ sinh thái dịch vụ BĐS toàn diện

Trong sự kiện, Ban lãnh đạo DXS chia sẻ kế hoạch kinh doanh đột phá trong năm 2021, với kỳ vọng doanh thu đạt 7.600 tỷ đồng và lợi nhuận sau thuế (LNST) cổ đông công ty mẹ 1.483 tỷ đồng (tăng lần lượt 134% và 69% so với 2020), hướng đến mục tiêu xây dựng một hệ sinh thái dịch vụ BĐS toàn diện, đáp ứng được mọi nhu cầu trong lĩnh vực nhà ở, bao gồm cả chuyển nhượng và cho thuê, cho mọi đối tượng khách hàng.

Trả lời cho thắc mắc của các nhà đầu tư, cơ sở nào để đặt ra mức doanh thu cao hơn hẳn các doanh nghiệp cùng ngành. Ban lãnh đạo Dat Xanh Services cho rằng đơn vị đang sở hữu lợi thế về hệ thống phân phối phủ khắp cả nước, phục vụ các chủ đầu tư đa dạng, nguồn sản phẩm dồi dào và tiên phong ứng dụng công nghệ giúp tiết kiệm chi phí. Bên cạnh đó, đặc thù của nghiệp vụ môi giới toàn diện chia sẻ lợi ích và triển vọng tăng giá cùng các chủ đầu tư, đã mang đến lợi thế khác biệt của hệ thống DXS so với các doanh nghiệp cùng ngành.

Ban lãnh đạo Dat Xanh Services trực tiếp giải đáp thắc mắc của các nhà đầu tư tham dự sự kiện.

Về định hướng phát triển sắp tới, Ban lãnh đạo Dat Xanh Services cũng chia sẻ mục tiêu trở thành đơn vị tiên phong trong việc cung cấp sản phẩm dịch vụ khép kín trong hệ sinh thái dịch vụ BĐS. Trong đó, 4 mục tiêu mũi nhọn là đầu tư hoàn thiện và tăng cường nền tảng công nghệ BĐS; đầu tư phát triển mảng môi giới BĐS bán lại; đầu tư phát triển các dịch vụ BĐS khác như quản lý tòa nhà, quản lý cho thuê, dịch vụ tài chính thông qua M&A và góp vốn vào các công ty con.

DXS được vận hành từ năm 2003 với tiền thân là mảng môi giới BĐS của Tập đoàn Đất Xanh, vốn điều lệ ban đầu 800 triệu đồng, hiện nắm giữ mảng dịch vụ BĐS của DXG. DXS được đánh giá là công ty dịch vụ BĐS lớn bậc nhất cả nước khi nắm giữ khoảng 30% thị phần.

Kể từ năm 2007, DXS đã xây dựng cơ sở dữ liệu với hơn 7,5 triệu khách hàng với sản lượng bán hàng năm hơn 30.000 sản phẩm, hệ thống mạng lưới phân phối rộng khắp cả nước với lực lượng bán hàng lớn bậc nhất bao gồm 132 sàn giao dịch và khoảng 7.000 nhân viên kinh doanh.

Nhờ vậy, trong giai đoạn gần nhất 2018 – 2020, DXS đạt tăng trưởng bình quân kép (CAGR) doanh thu lên đến 14,5%, CAGR lợi nhuận sau thuế cổ đông công ty mẹ ở mức 30,7%. Trong năm 2020, DXS lấn sân sang mảng dịch vụ tài chính BĐS, gồm môi giới thế chấp, môi giới bảo hiểm và quản lý tài sản. Tính riêng năm 2020, DXS đạt doanh thu 3.249 tỷ đồng, lợi nhuận sau thuế cổ đông công ty mẹ 873 tỷ đồng.

GỬI THÔNG TIN THÀNH CÔNG

Chúng tôi sẽ liên hệ lại trong thời gian sớm nhất !

GỬI THÔNG TIN THÀNH CÔNG

Chúng tôi sẽ liên hệ lại trong thời gian sớm nhất !

Liên hệ ngay

Liên hệ ngay 0917612020

0917612020